Две очевидные рабочие стратегии

Последнее время все четче прослеживаются две основные «схемы» выплаты средств держателям российских корпоративных облигаций, соответствующие президентскому указу №430. Первая – выпуск «замещающих» облигаций (причем, согласно 319-ФЗ, инвесторы из иностранных депозитариев также могут уступить свои права в обмен на новый инструмент). Газпром, Лукойл, Совкомфлот, ММК, Металлоинвест уже приняли такое решение. НЛМК, Норильский Никель, Полюс, Уралкалий, Сибур, Фосагро и РЖД, скорее всего, последуют этому примеру, по нашему мнению.

Вторая важная схема — это прямые выплаты всем инвесторам в рублях (даже если инвестор хранит бумаги в Euroclear) на счет депо локального брокера/банка в России. Для этого инвесторы должны по выписке из Euroclear пройти в НРД процедуру идентификации как держатели бумаг.

По второму пути в скором времени планируют пойти Сибур, Новатэк и Global Ports, анонсировавшие согласование такой возможности. К ним уже успешно примкнули РЖД и Северсталь. Стимулом к выбору второй стратегии послужили начавшиеся в сентябре задержки платежей на стороне клирингового агента, Euroclear. В итоге среди эмитентов, которые уже платят и будут платить напрямую РЖД, Северсталь, Сибур, Global Ports и Новатэк. Мы также ожидаем прямые выплаты от Уралкалия, НЛМК, ГМКН, Евраз, Русал, Фосагро, Кокс и Домодедово.

Рынок валютных «замещающих» облигаций в свою очередь становится все более насыщенным и ликвидным по мере анонсирования все новых выпусков. Недавно стало известно, что Ассоциация владельцев облигаций планирует обратиться в Госдуму с инициативой, обязывающей государственных и квазигосударственных эмитентов производить выпуск «замещающих» облигаций.

Российские эмитенты еврооблигаций: главное за неделю

- Global Ports исполнил пут-опцион (оферту) по выпуску GLPRLI 23 на $16 млн (из общего объема $297 млн) (нейтрально). Право на оферту возникло у держателей облигаций в результате смены контроля, о чем было объявлено 14 сентября 2022 г. Эмитент также отмечает успешную «прямую выплату» в рублях по купону, срок выплаты которого наступил 22 сентября. Такой возможностью получения средств воспользовались держатели облигаций на $271 млн. В результате Global Ports в полном объеме рассчитался с выбравшими прямой метод получения купонного дохода. Также группа выплатила оставшиеся $26 млн по стандартной процедуре в соответствии с эмиссионными документами.

- Металлоинвест 13 октября успешно разместил «замещающие» облигации на $285,8 млн в рамках обмена еврооблигаций с погашением в 2028 г., учет прав на которые ведется российскими депозитариями, на локальные долговые бумаги (позитивно). Это соответствует примерно 44% общего объема первоначального выпуска. Срок погашения обмениваемых евробондов – 22 октября 2028 г., ставка купона – 3,375% годовых.

- Совет директоров ММК одобрил размещение компанией локальных «замещающих» облигаций для выпуска с погашением в 2024 г. (MMK-24) (позитивно). Эмитент может разместить бумаги на сумму до $500 млн. «Замещающие» облигации можно будет оплатить евробондами с погашением в 2024 г., а также передачей (уступкой) всех имущественных и других прав по этим евробондам.

- Алроса успешно исполнила обязательства, выплатив в рублях очередной купон по выпуску еврооблигаций Alrosa 24 (позитивно). Дата очередной купонной выплаты выпала на 9 октября. Эмитент 19 октября направил денежные средства в НРД для последующего перечисления держателям еврооблигаций, права которых учитываются в российских депозитариях. Платежи другим инвесторам (в иностранной инфраструктуре) по-прежнему невозможны из-за санкций.

- Газпром 24 октября начал размещение «замещающих» облигаций объемом €1 млрд для выпуска GAZPRU 23E (позитивно). Оплата облигаций будет осуществляться первоначальными еврооблигациями, выпущенными Gaz Capital, права на которые учитываются российскими депозитариями.

- Сибур предложил держателям трех выпусков долларовых еврооблигаций согласовать изменение механизма выплат, разрешив в частности прямые платежи в рублях отдельным категориям инвесторов (позитивно). Согласно изменениям, эмитент должен будет производить платежи по евробондам через основного платежного агента, как это предусмотрено первоначальной документацией выпусков, однако также предполагается возможность прямых выплат. В голосовании смогут принять участие инвесторы, владеющие евробондами компании по состоянию на 26 октября. Крайний срок голосования по предложениям для владельцев евробондов компании с погашением в 2023 и 2025 гг. – 16:00 по Лондону 9 ноября, по евробондам с погашением в 2024 г. – 16:00 по Лондону 1 ноября. Ранее Сибур сообщал о проблемах с доведением купонного платежа по евробондам с погашением в 2025 г. Купон по этому выпуску должен был быть выплачен 8 июля. Однако основной платежный агент так и не приступил к распределению средств среди инвесторов, чьи права учтены в иностранных депозитариях.

- Новатэк предложил держателям долларовых еврооблигаций с погашением 13 декабря 2022 г. согласовать возможность прямых выплат в рублях инвесторам, чьи права учитываются российскими депозитариями (позитивно). Компания отмечает, что изменения необходимы для того, чтобы доводить средства до российских держателей на фоне ограничений, которые ввел Euroclear. Из-за них российским инвесторам пока не доходят средства по евробондам, выплачиваемые по стандартной схеме. Кроме того, компания попросила инвесторов согласовать увеличение льготного периода. В голосовании смогут принять участие инвесторы, владеющие евробондами по состоянию на 9 ноября. Срок подачи согласия - не позднее 11 ноября 17:00 по Лондону, собрание держателей евробондов пройдет 15 ноября.

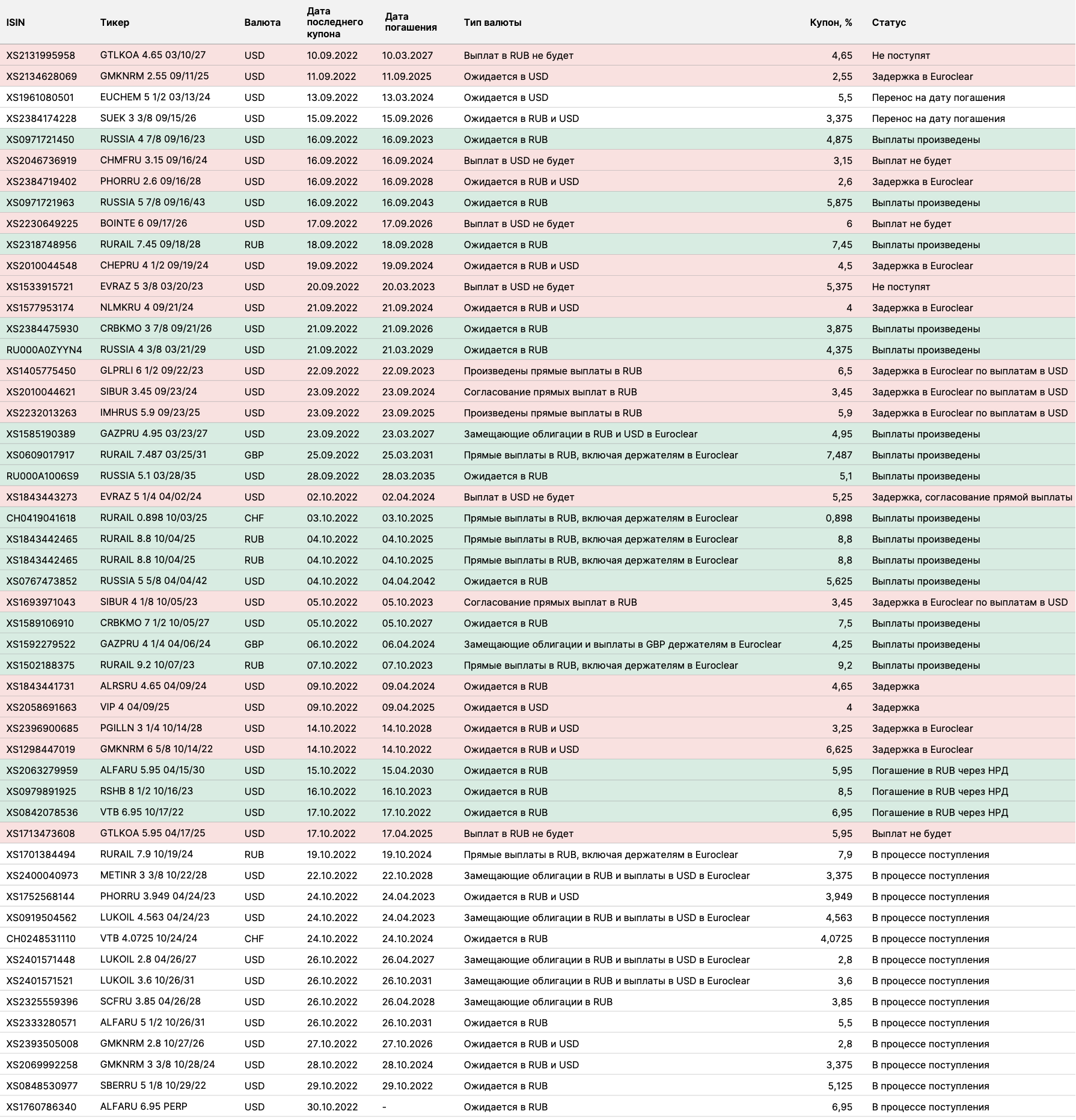

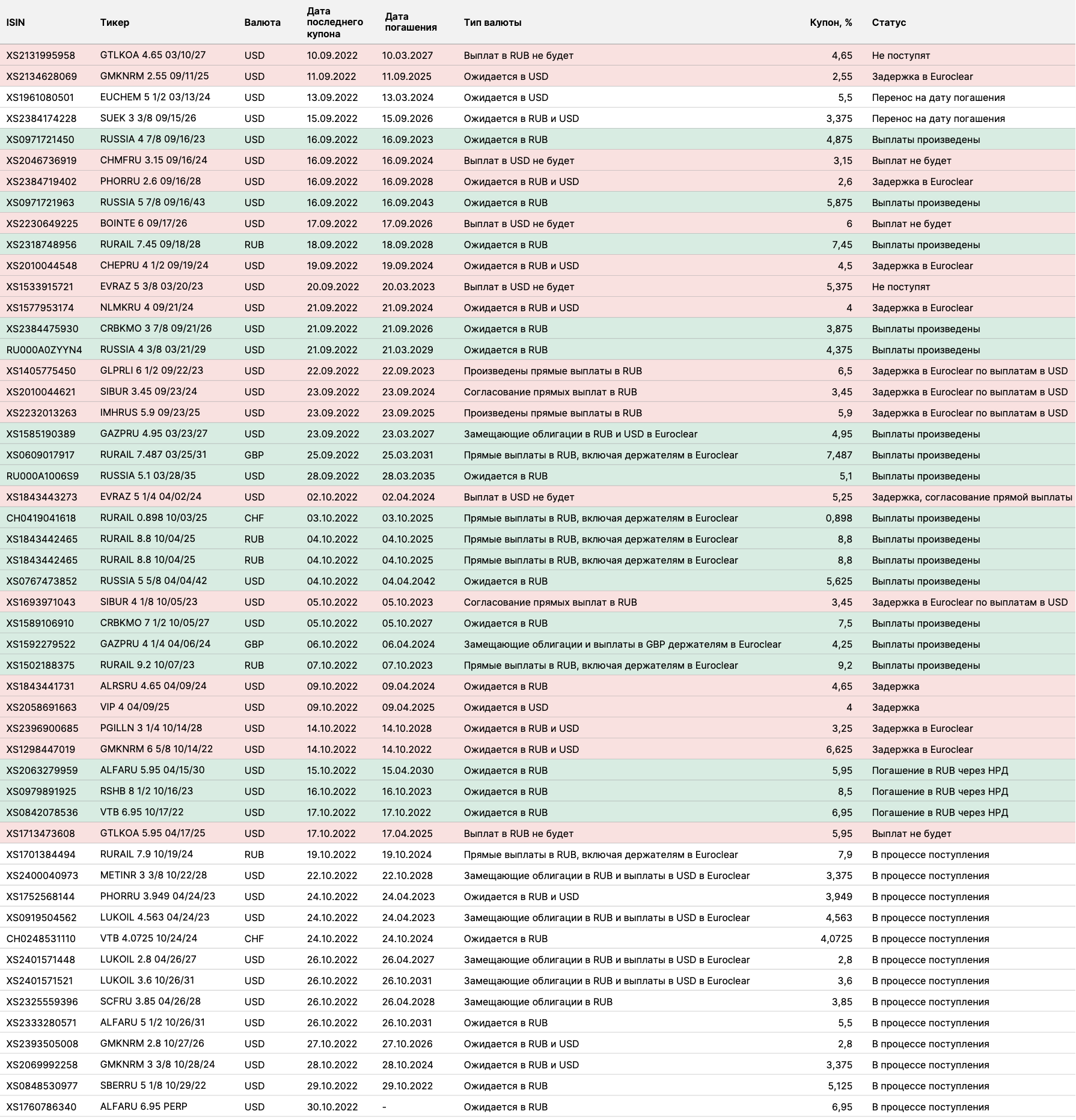

Выплаты по российским еврооблигациям