Локальный рынок «замещающих» облигаций в НРД первым вернется к справедливым уровням доходности, предшествующим началу спецоперации, поэтому бумаги на этом рынке будут наиболее востребованы у локальных юридических и физических лиц.

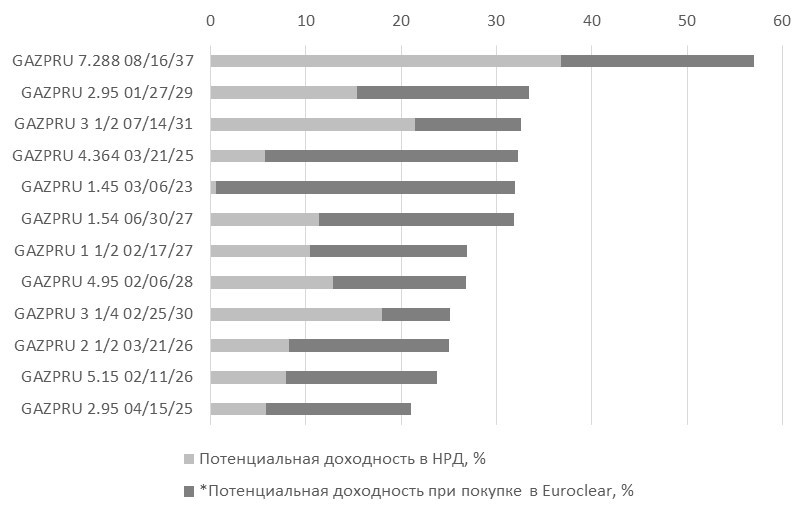

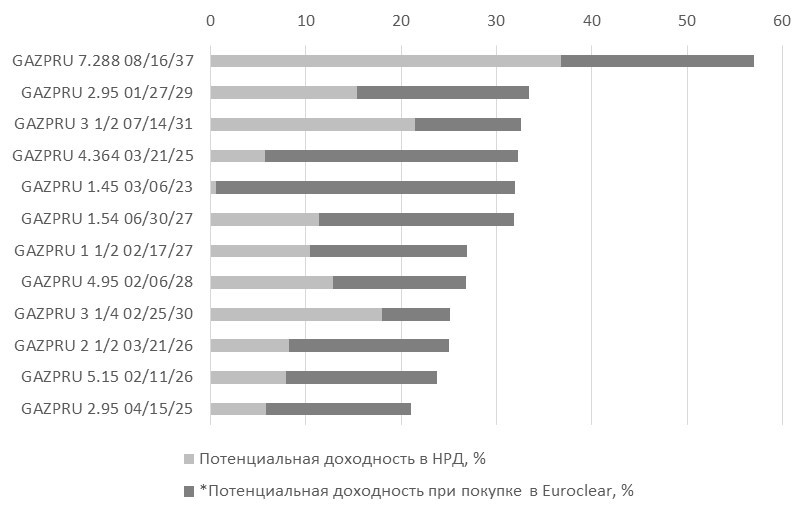

Мы выделили самые актуальные выпуски, уже доступные сейчас, и те, что будут вскоре доступны, потенциальная доходность лучших выпусков Газпрома, подлежащих замещению, превышает 30% даже при покупке по текущим ценам в Euroclear и при сохранении этих бумаг в НРД после «замещения».

Кто и почему покупает «замещающие» облигации?

На текущий момент, как видно на примере «замещающих» облигаций Газпрома, бумаги приобретают в основном юридические лица (более 75% спроса), помимо прочих факторов, для оздоровления баланса и привлечения более выгодного финансирования под залог высококачественных активов.

Нам кажется, спрос будет смещаться в сторону физлиц ввиду высокой привлекательности валютного хеджа и доходности в отсутствие альтернативных валютных инструментов на локальном рынке. Минфин исходя из оценки базовых нефтегазовых доходов в ₽8 трлн на 2023-2025 гг. видит стабильный курс рубля в диапазоне ₽65–75/$.

По нашей оценке, спрос на «замещающие» облигации в НРД со стороны физлиц может превысить $20 млрд, что составит 30% всех депозитов в валюте. С начала года объем валютных депозитов физлиц сократился на ₽3,4 трлн ($53 млрд) и 60% этих средств ушли на валютные счета банков-нерезидентов.

Ожидаемый объем «замещения» на 2023 г. и скачок спроса со стороны физлиц

В конце ноября 2022 г. Госдума приняла в первом чтении законопроект, позволяющий российскими заемщикам размещать «замещающие» бонды в 2023 г. На сегодня часть компаний (Газпром, Лукойл, Металлоинвест, Совкомфлот и Борец) разместила свои выпуски на $6,2 млрд по номиналу в $10,4 млрд, что в среднем составляет 42% от номинала, около 80% пришлось на «замещающие» облигации Газпрома и Лукойла. Исходя из этой пропорции во многом за счет газпромовских выпусков мы ожидаем дополнительные выпуски на $11 млрд, или $28 млрд по номиналу, итого $17 млрд, или $42,5 млрд по номиналу.

Среди потенциальных эмитентов на замещение можно выделить Норильский Никель, НЛМК, Фосагро, Полюс и Уралкалий. Замещение в НРД имеет смысл только для компаний не под санкциями в рамках раздвоенных платежей в рублях держателям в НРД и в Euroclear – в валюте.

Тем самым объем «замещенных» бумаг компаний (банки исключаються) в следующим году по номиналу составляет примерно $42,5 млрд из $60 млрд находящихся в обращении, или 73% всего объема корпоративных выпусков, но по факту, ввиду высокой доли бумаг в Euroclear, объем «замещенных» бумаг составит $17 млрд. Исходя из ранних расчетов доля физлиц в выпусках «замещенных» бумаг по номиналу может удвоится до 45% по сравнению с 20-25% сейчас.

Объем «замещенных» еврооблигаций в НРД, $ млн

-91.jpg)

Источник: ITinvest, данные биржи и компаний

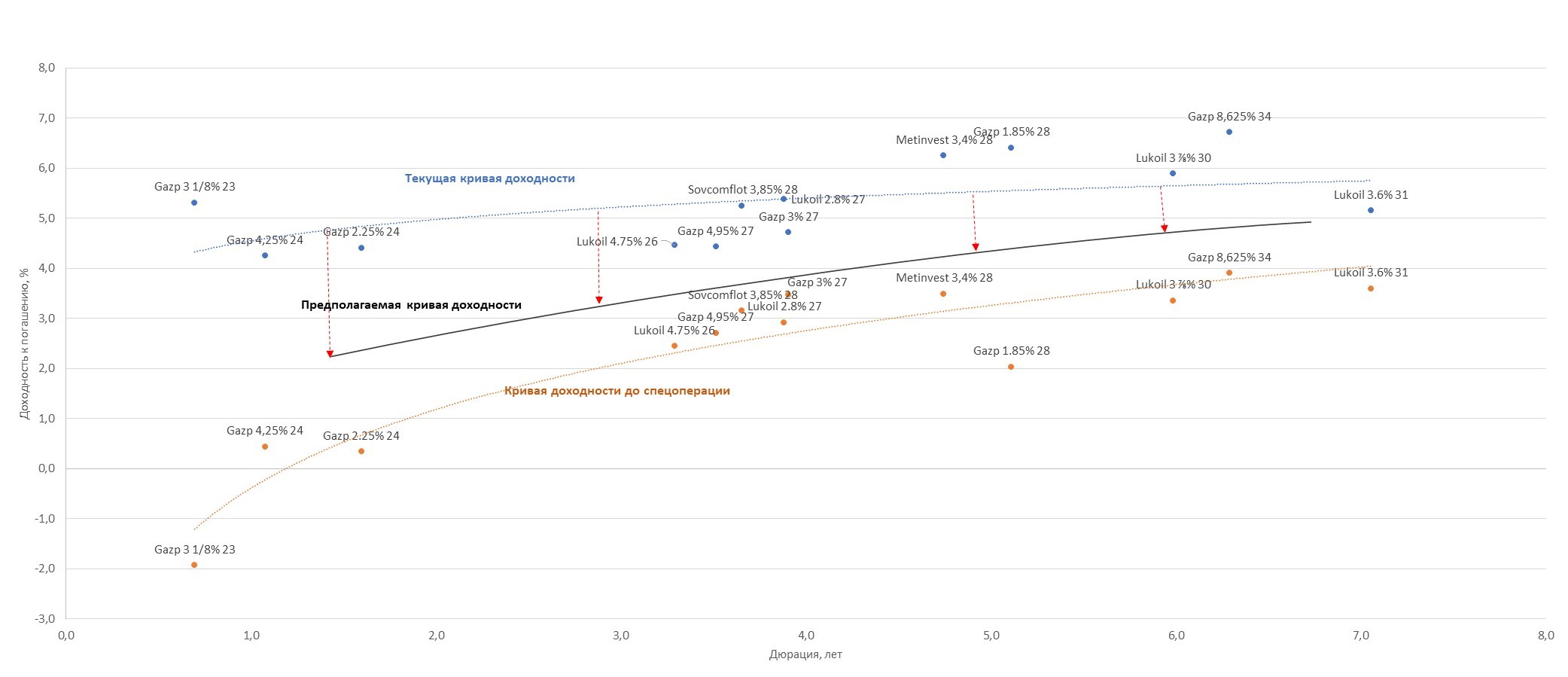

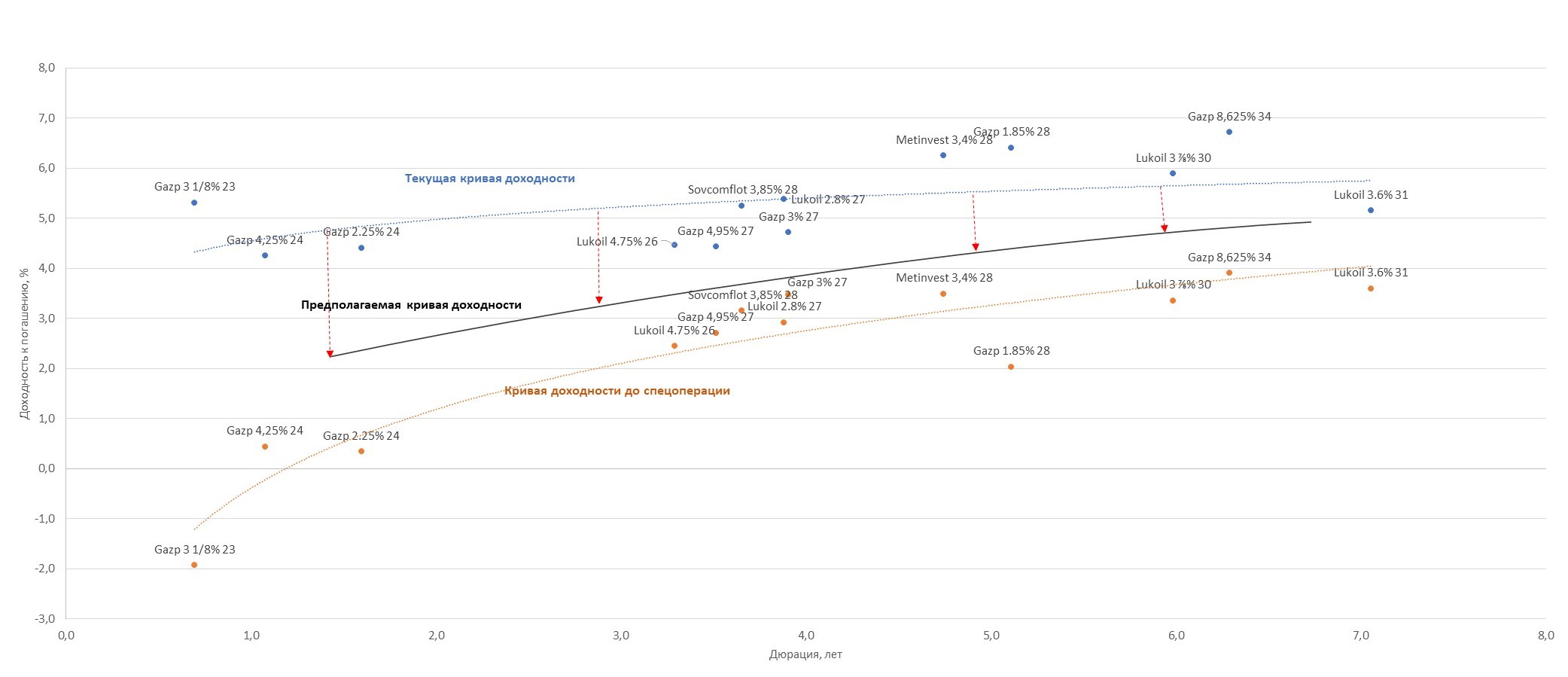

Справедливая оценка доходности еврооблигаций

Текущая доходность российских корпоративных облигаций составляет 4,5–6,9% по сравнению с 0,25–3,5% до начала спецоперации, когда в мире действовали нулевые валютные ставки, отмечалась низкая инфляция, а валютная ликвидность была в избытке. Мы считаем справедливым диапазон доходности в 2–4,5%, что предполагает ее снижение на 2,5% и удорожание «замещенных» облигаций более чем на 15% без учета НКД в ближайшие полгода. При покупке бумаг в Euroclear и «замещении» в НРД даже сейчас можно рассчитывать на значительно более высокую доходность (превышающую исходную в два-три раза).

Какие бумаги покупать из числа «замещенных»?

Предполагаемый потенциал ценового роста «замещающих» бумаг, торгуемых в НРД, в частности Gazp 8,625% 34, превышает 25% без НКД. Этот выпуск Газпрома сейчас торгуется в НРД по 115% и, вероятно, подорожает до 135-140% от номинала, что приведет к снижению доходности к погашению с 6,7% сейчас до 4,2%. В этом контексте крайне интересными выпусками для покупки в НРД выглядят Gazp 8,625% 34, Lukoil 3 ⅞% 30, Gazp 1.85% 28, Lukoil 3.6% 31, Metinvest 3,4% 28, Lukoil 2.8% 27 и Sovcomflot 3,85% 28.

Потенциал роста «замещенных» бумаг в НРД без НКД (чистая переоценка), %

-91.jpg)

Источник: ITinvest

Какие выпуски из подлежащих «замещению» привлекательны для покупки?

Доход инвесторов, приобретавших бумаги в Euroclear, даже с небольшим дисконтом к номиналу (сейчас – 20-25%), может удвоиться после замещения бумаг при их продаже впоследствии в НРД.

Среди выпусков, подлежащих замещению, стоит обратить внимание на GAZPRU 7.288 08/16/37, цена которого в НРД после замещения вырастет с номинала на 37% при справедливой доходности в 4,7%. Суммарная доходность при покупке бумаг в Euroclear может составить 57%.

Доходность выпусков Gazprom 29, Gazprom 31, Gazprom 25 и других превысит 31% при покупке в Euroclear по текущим ценам и росте цен до достижения справедливой доходности в НРД.

Источник: ITinvest

*Оценка доходности при покупке в Euroclear по текущий цене к предполагаемой начальной цене «замещения» в НРД

Кривая доходности замещенных бумаг

Источник: ITinvest

-91.jpg)

-91.jpg)