Softline: Больше капитализации, меньше рисков

Это второй обзор из серии, в которой мы будем отдельно обозревать компании с интересными акциями. Их бумаги привлекательны даже на фоне сегодняшней турбулентности, а их бизнес может даже выиграть от трансформации рынка, которая произошла после февральских событий (первый обзор – о компании Positive Technologies).

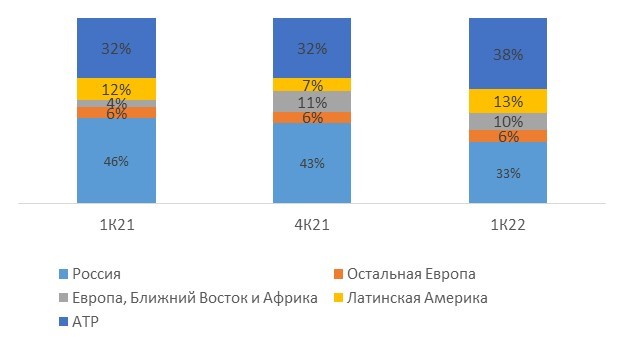

Softline представил результаты деятельности за 1К22, закончившийся 30 июня, дал позитивный прогноз на 2К22 и провел встречу с аналитиками. Softline стал по-настоящему международной компанией - лидером по обороту в 1К22 стал Азиатско-Тихоокеанский регион, его доля в общем обороте составила 38%, превзойдя даже Россию (33%). Санкции в отношении России, тем не менее, довлеют над инвесторами.

Сложная ситуация совмещения «российских санкционных страхов» инвесторов и возможностей роста международного сегмента будет разрешена в ближайшие недели после объявления условий разделения компании на дву - отдельно торгуемую российскую, на Мосбирже (MOEX), и глобальную, на Лондонской бирже (LSE).

Раскрытие потенциала капитализации через реорганизацию и сегментацию инвесторов Международная компания избавится от связанных с Россией санкционных рисков, что ускорит развитие глобального бизнеса, в частности, посредством слияний и поглощений (M&A) и снимет барьер для вложений в компанию со стороны иностранных инвесторов. Реорганизация минимизирует операционные риски и максимизирует капитализацию двух бумаг, станет катализатором роста даже безотносительно рыночной конъюнктуры. Владельцы ценных бумаг Softline смогут выбрать, в какой из частей бизнеса остаться. Можем предположить, что инвесторами в Softline Россия будут, в основном, отечественные инвесторы, которые верят в трансформацию российского рынка IT и роста.

Softline Global войдет в элитный клуб IT-ретейлеров. Оставаясь в Softline Global, отечественные и иностранные инвесторы получат возможность иметь пакет в одном из самых быстрорастущих и недооцененных международных IT-посредников на развивающихся рынках (IT Bulge Bracket League), наравне с SoftwareONE, Crayon. На развивающихся рынках будут доминировать три-четыре международных и столько же локальных игроков. Не исключено, что рынок приобретет черты олигополии. У Softline есть все шансы укрепить свои позиции в этой элитной лиге. Рост международного сегмента в 1К22 составил 44% г/г, что подтверждает потенциал компании. Более того, компания во 2К22 ожидает роста за пределами России минимум на 30% г/г. Если ранее центр IT-экспертизы компании был в России, то после ряда приобретений он будет распределен между разными странами, большая роль будет отведена Индии.

Softline Россия станет бенефициаром масштабной перезагрузки рынка IT, увеличит долю рынка Российский IT-рынок вступил в период трансформации, и выиграть от этого могут такие компании как Softline и Positive Technologies, которые с большой вероятностью увеличат долю на рынке. Масштабная замена софта в России в течение следующих трех лет, рост спроса на IT-услуги внедрение нового программного обеспечения, увеличение прибыльности поставок «железа», уход целых команд IT-специалистов из покинувших Россию иностранных вендоров к отечественным лидерам — все это станет долгосрочными драйверами роста стоимости российского бизнеса. Фактически услуги техподдержки, оказываемые раннее иностранными вендорами, становятся сейчас бизнесом Softline. Давление на рентабельность по EBITDA Softline в 1К22 можно расценивать как характеристику «инвестиционной фазы» (количество сотрудников Softline, работающих в сегменте услуг, увеличилось более чем в два раза г/г). Softline становится центром консолидации IT-специалистов, учитывая класс и репутацию компании (схожие процессы наблюдаются и в Positive Technologies). Фактически это можно рассматривать как замену формы M&A: приобретать команды значительно дешевле, нежели бизнес. Команда в России выросла до 4500 человек и будет продолжать расти. При этом в России более 1500 инженеров и разработчиков. Компания присутствует в 30 российских городах.

Больше услуг и оборудования. Рынок в России может оказаться не так плох, как может казаться в данный момент Стратегия Softline в России будет корректироваться и с акцентом на IT-услуги, развитие собственных облачных сервисов и потенциально даже собственного софта, в рамках масштабного «импортозамещения» в России. Этот процесс уже начался: за 1К22 в целом по группе оборот прибыльных IT-услуг Softline вырос на рекордные 81% г/г (валовая норма рентабельности 80%), оборот сегмента оборудования вырос на 42% г/г (валовая рентабельность – на высочайшем для данного сегмента уровне 16%). Аналитики ITI Capital посетили офис Softline, чтобы лично убедиться в широкой линейке оборудования, которую компания оперативно разработала для отечественного рынка. Тот факт, что оборот Softline в России снизился на 23% г/г (и около 30% г/г без учета удорожания рубля) лишь ограниченно негативно. Российский рынок просел и из-за технических проблем с оплатой иностранного продукта, а не из-за падения объема IT-бюджетов. Готовность тратить осталась. Постепенно российский рынок возвращается к привычному режиму работы. Менеджмент Softline не ожидает сокращения продаж и ожидает динамики оборота в России во 2К22 на уровне 1К22. По нашему мнению, и с учетом продаж Positive Technologies в июле (+66% г/г), эта оценка консервативна.

Возможность увеличения доли в сегменте рынка крупных клиентов Более быстрый, чем прогнозировался, уход Microsoft из России не только не убьет, но опосредованно простимулирует развитие бизнеса Softline. Производители отечественного программного обеспечения для его дистрибьюции обращаются прежде всего к самому развитому IT-ретейлеру софта - Softline. Более того, в отличие от отечественных конкурентов, у Softline самый диверсифицированный портфель вендоров, включая компании из «дружественных» стран (Израиль, например). Таким образом, у Softline есть все возможности для подбора эффективной замены уходящим иностранным вендорам для своих клиентов. Интересны комментарии менеджмента Softline о том, что на фоне массированных хакерских атак на российские компании особенно вырос спрос на продукты в области кибербезопасности, что позитивно для бизнеса Positive Technologies – лидера B2B.

Компания выросла, обслуживая прежде всего клиентов малого и среднего размера, лишь со временем войдя в сегмент крупных клиентов. Это означает способность одновременно обслуживать множество заказчиков. Масштабная замена вендоров у крупных клиентов откроет перед Softline ранее малодоступную возможность увеличить долю рынка именно в сегменте крупных клиентов, т.к. компания обладает серьезной экспертизой (зная потребности тех, кто раньше пользовался Microsoft, Oracle, Cisco), достаточным количеством «рук».

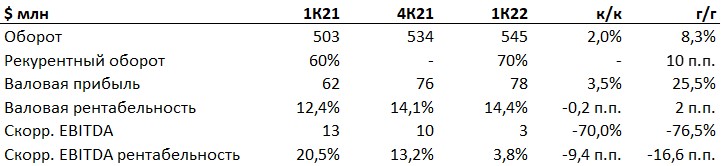

Результаты за 1К22

Оборот компании увеличился на 8% г/г (+2% к/к) и составил $545 млн, рекуррентный оборот составил 70% против 60% на конец 1К21.

Валовая прибыль увеличилась на 26% г/г (+4% к/к), до $78,2 млн, валовая маржа выросла на 2 п.п. г/г (-0,2 п.п. к/к) до 14,4%.

Скорр. EBITDA снизилась на 77% г/г (-70% к/к) и составила $3 млн, рентабельность показателя снизилась на 16,6 п.п. г/г (-9,4 п.п. к/к), составив 3,8%. На наш взгляд, снижение обусловлено потрясением на российском рынке, который традиционно доминировал в структуре EBITDA. Однако клиенты в России также возвращаются к рутинной бизнес-активности, и можно ожидать постепенной стабилизации и улучшения ситуации и в России.

На показатель скорр. EBITDA также повлияли значительные инвестиции, которые Softline направил в свой рост с начала финансового года и неблагоприятная динамика валютных курсов. С начала 2022 отчетного года Softline вкладывал в мотивационные программы для удержания сотрудников, продолжающуюся диверсификацию в сегменте услуг, корпоративное управление и внутренние CRM и ERP системы, цифровые платформы, а также развитие в новых регионах присутствия.

Чистый долг/скорр. EBITDA На конец 1К22 показатель составлял 1,34x (не включая поступления от IPO).

Денежные средства на конец июня 2022 г. составили $369 млн. Компания может потратить на M&A около $200 млн в течение года.

Географическая структура оборота

Источник: Softline, ITI Capital

Результаты Softline за 1К22

Валовая рентабельность, % от оборота

Скорр. рентабельность EBITDA, % от валовой прибыли

Источник: Softline, ITI Capital

Численность персонала увеличилась на 44% г/г и составила 8358 сотрудников на конец 1К22 (31.06.22). Количество сотрудников Softline, работающих в сегменте услуг, увеличилось более чем в два раза г/г и составило 4 031 человек.

По-настоящему международная компания

Доля России в общем обороте Softline составила 33% в 1К22 против 46% в 1К21 и 43% в 4К21. Это отчасти связанно с крепким рублем, но также обусловлено существенным ростом глобального бизнеса компании. Softline стал по-настоящему международной компанией. Более того, лидером по обороту в 1К22 стал Азиатско-Тихоокеанский регион – его доля в общем обороте составила 38%, превзойдя даже Россию.

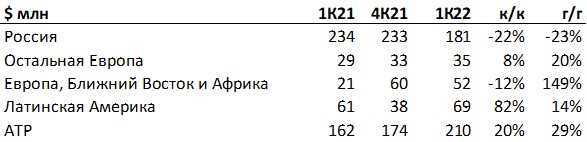

Оборот компании в России упал на 23% г/г, до $180,8 млн, но падение было компенсировано сохраняющимся высоким темпом роста на международных рынках, на которые компания делает акцент в плане развития. Так, в Азиатско-Тихоокеанском регионе оборот составил $209,9 млн (+29,3% г/г), превысив долю России в обороте. На Европу, Ближний Восток и Африку пришлось $52,1 млн от оборота Softline (+149% г/г), на Латинскую Америку $69,2 млн (+14% г/г).

Оборот по регионам присутствия

Источник: Softline, ITI Capital

Рост на 81% г/г в самом прибыльном сегменте услуг

Оборот в сегменте «ПО и облачные решения» увеличился на 1% г/г (+4% к/к), до $449 млн, оборот от услуг в сфере IT вырос на 81% г/г (+17% к/к) и составил $48 млн. Услуги остаются самым прибыльным сегментом с валовой рентабельностью 80%. На долю услуг приходится 9% оборота компании, при этом сегмент приносит 49% валовой прибыли.

Топ-менеджмент Softline отмечает, что этот рост отражает влияние приобретений, а также существенный органический рост.

Развитие сегмента оборудования

Рост оборота в сегменте оборудования за 1К22 составил 42% г/г (-23% к/к), оборот в сегменте вырос до $48,14 млн. В компании отметили, что наблюдают значительный рост оборота от оборудования в связи с увеличением спроса со стороны клиентов в отдельных регионах в связи с ожидаемым ограничением предложения в сегменте.

Оборот по направлениям деятельности

-310.jpg)

Источник: Softline, ITI Capital

Более того, в ходе конференц-звонка по результатам деятельности компании за 1К22 топ-менеджмент рассказал о том, что Softline начал выпускать собственное персональное и серверное оборудование – ноутбуки, планшеты, компьютеры, сервера и торговое оборудование (кассовые аппараты).

Сегмент «железа» является перспективным направлением развития российского бизнеса Softline, так как ожидается ограниченное предложение продуктов программно-аппаратного комплекса в России в связи с уходом большинства иностранных игроков с рынка. По нашим оценкам, данный сегмент может принести компании двухзначную валовую рентабельность, что соответствует средней валовой рентабельности компании за 1К22.

Позитивный прогноз на следующий квартал

Softline прогнозирует по итогам 2К22 рост оборота на 15% г/г. В частности, компания ожидает, что показатели российского бизнеса останутся на уровне 2К21 из-за сохраняющейся нестабильности, при этом оборот глобального бизнеса увеличится не менее чем на 30% г/г. Также во 2К22 ожидается, что валовая прибыль увеличится на 20% г/г, а EBITDA, включая Россию, останется в положительной зоне.

Реорганизация: 1/2+1/2 >> 1

Максимизация капитализации, через минимизацию рисков

Две компании вместо одной,… Softline 20 июля объявил о работе над разделением группы на два независимых и самостоятельных бизнеса. Российский бизнес выделяется в Softline Россия (на базе Softline Trade). Все остальные подразделения группы образуют Softline Global. Технические детали будут объявлены позже, после получения всех требуемых регуляторных одобрений. Реорганизация должна быт одобрена акционерами компании.

… чтобы разрешить ситуацию с ликвидностью депозитарных расписок, особенно в Лондоне Компания хочет решить проблему влияния текущей геополитической ситуации на рыночную стоимость Softline: после IPO по $7,5/ГДР на Лондонской бирже (LSE) сейчас расписки торгуются по $1,1/ГДР. Менеджмент рассматривает реорганизацию как создание возможности для получения более адекватной оценки рынком обоих сегментов бизнеса группы. Компания намерена сохранить публичный статус Softline Global на Лондонской бирже .

Рынки стали разными, стратегии будут различны Динамика двух различных рынков (Россия и развивающиеся (EM)) после февраля изменилась настолько, что требует создания двух различных компаний, с разными целями стратегического развития. Мы согласны с точкой зрения компании, что реструктуризация активов позволит в полной мере воспользоваться преимуществами различных стратегий роста и привести к максимизации стоимости.

Обе независимые компании смогут наилучшим образом реализовать стратегии выхода на рынок для всех производителей-партнёров Softline, как региональных, так и глобальных

Сложная ситуация должна быть разрешена. Геополитические изменения на рынках присутствия создали предпосылки для структурных преобразований Softline. Сложности наблюдались, на наш взгляд, в операционной деятельности, M&A-активности, с ликвидностью акций и, как следствие, с низкой капитализацией.

На какие факторы надо будет обратить внимание при публикации деталей реорганизации при принятии решения, в каком активе целесообразнее остаться?

- юрисдикция компании, возможность и легкость торговли бумагой;

- возможность получения дивидендов;

- где расположится центр компетенций?

- как будет распределен долг и наличность?

- у какой из «дочек» лучше фундаментальные перспективы?

- на какой из площадок (Лондон, Москва) рост капитализации более вероятен в результате реорганизации?

Были ли подобные примеры?

Многие международные компании после кризиса банально продавали свой бизнес в России или закрывали, опасаясь негативного влияния на его международную часть.

Полиметалл 19 июля объявил об уходе из России, рассматривает продажу российских активов. Компания может сосредоточиться на деятельности в Казахстане. Сделка, в том числе, повысит вероятность возвращения Полиметалла в биржевые индексы. Ранее Полиметалл не исключал возможность разделения бизнеса на российский и казахстанский, каждый со своим листингом.

Еще несколько отечественных компаний заявляли о намерениях разделить бизнесы также для максимизации капитализации путем уменьшения роли ESG-фактора и увеличения транспарентности и кристаллизации стоимости компаний из разных операционных сегментов. Ярким примером мог бы стать Русал.

Русал: расчистка дороги к росту капитализации Русал планировал выделить высокоуглеродные активы в отдельную структуру. Реорганизация была бы призвана позволить соответствовать новым экологическим требованиям Европы и США.

Предварительно, на «новую компанию» могло прийтись около трети производства глинозема и порядка 45% алюминия Русала. AL+ стал бы основным драйвером роста капитализации, хотя за AL+ и останется основной долг и программа капзатрат Русала на 2021 г. При этом масштабная программа модернизации мощностей алюминиевых заводов на $5 млрд за пределами 2021 г. с привлечением госгарантий по финансированию придется в основном на «новую компанию». Пакет Норникеля и основной долг Русала останется на балансе AL+, так как Русал является стороной акционерных договоренностей.

AL+ сфокусировался бы на укреплении своих позиций как крупнейшего производителя алюминия с низким углеродным следом, а «новая компания» - на развитии внутреннего рынка.

Долг также планировалось разделить между компаниями.

Softline возвращается к M&A

Softline продолжает реализовывать стратегию в области M&A в рамках своей трёхмерной стратегии роста. В последние несколько лет компания ведёт активную деятельность в этом направлении и планирует продолжать ее, уделяя особое внимание ключевым стратегическим целям. В начале июля Softline объявил о приобретении системного интегратора Seven Seas Technology, который базируется в ОАЭ. Сделка позволит расширить спектр услуг на Ближнем Востоке и в Африке. Незадолго до этого, 30 июня, основатель Softline рассказал, что в этом финансовом году компания планирует потратить до $200 млн на M&A-сделки. В 2022 г. компания рассматривает приобретения во Вьетнаме, Юго-Восточной Азии и Латинской Америке. Экспансия призвана сделать компанию по-настоящему международной.

M&A продолжаются во 2К22 1 августа Softline подписал соглашение о приобретении контрольного пакета акций российской компании-разработчика ПО «Ваш платежный проводник» (ВПП), которая специализируется на разработке программного обеспечения и решений в области безналичных платежей.

Компания основана в 2011 г. и предлагает уникальные продукты для банковского сектора. ВПП занимается разработкой программного обеспечения в области платежных технологий, процессинговых систем, платежного программного обеспечения для POS-терминалов, систем управления оборудованием и обеспечения для криптографической защиты данных.

Приобретение является частью стратегии развития Softline в России. Для Softline сделка позволит диверсифицировать направления деятельности, расширить линейку продуктов и решений, а также создавать новые продукты в части эквайринга и платежной индустрии в целом на базе разработок ВПП.

Штат компании ВПП сегодня насчитывает 49 человек, основная часть которых – разработчики.