На прошлой неделе наиболее интересно развивались события в телекоммуникационном секторе. Наконец появились новости от крупнейших эмитентов данного направления: МТС и VEON. Обе компании ранее осуществляли выплаты только во внешнем периметре, причем даже там далеко не все держатели в итоге смогли получить средства по купонам.

Сейчас обе компании начали сбор голосов инвесторов, что в конечном счете должно улучшить ситуацию с обслуживанием долга. В случае с МТС предлагается проголосовать за возможность прямых рублевых выплат. Что касается VEON, то там пока все не столь однозначно. Держателей просят перенести сроки погашения двух ближайших выпусков на восемь месяцев. Нельзя исключить, что при условии успешного проведения ряда корпоративных действий, на выплаты в итоге смогут рассчитывать и держатели в НРД.

Российских Минфин продолжил обслуживать свой внешний долг в соответствии с купонным расписанием. На прошлой неделе держатели выпусков Russia 27 и Russia 32 получили свои средства в рублевом эквиваленте. В начале новой недели поступления ожидают инвесторы выпуска Russia 26.

Комментарии трейдеров

Последние пару недель активно росли цены на российские еврооблигации, особенно «замещающие» еврооблигации Газпрома, в частности на GAZPRU 5.15 02/11/26, GAZPRU 7.288 08/16/37, оба выпуска за неделю подорожали на 5 п.п. В целом высоким спросом пользуются короткие и длинные выпуски бумаг РЖД, Минфина Белоруссии, Фосагро и Кокса. На рынке все меньше бумаг для покупки и продажи, те, кто покупал бонды на раннем этапе, фиксируют прибыль.

Российские эмитенты еврооблигаций: главное за неделю:

- Мосбиржа зарегистрировала облигации ООО «СУЭК-Финанс» серии 001Р-07R и включила выпуск в третий уровень котировального списка, сообщается в материалах биржи (позитивно). Эмитент сообщил, что планирует разместить биржевые облигации, номинированные в долларах США со сроком погашения 15 сентября 2026 г. Данный инструмент заместит выпуск еврооблигаций SUEK 26. В августе СУЭК согласовал с держателями своих облигаций возможность процентных платежей на дату погашения евробондов.

- ВЭБ перечислил средства для выплаты купонов по двум выпускам долларовых еврооблигаций, выпущенным VEB Finance Plc (позитивно). Платежи на общую сумму, эквивалентную $68,2 млн, осуществлены в российских рублях, сообщила госкорпорация. Обязательства перед российскими резидентами и резидентами «дружественных» стран, ценные бумаги которых учитываются на счетах депо в российских депозитариях, исполнены путем перечисления средств в рублях через эти депозитарии, говорится в сообщении. Обязательства перед остальными инвесторами исполнены путем перечисления средств на счет типа «С», открытый на имя платежного агента Bank of New York Mellon London Branch в НРД.

- Газпром полностью выполнил обязательства перед держателями долговых бумаг с погашением в ноябре 2024 г. (серия 44), осуществив процентный платеж в соответствии с условиями выпуска (позитивно). Первоначальный объем размещения еврооблигаций Gazpru 24 составлял €750 млн. В ноябре эмитент разместил локальные облигации на €268,7 млн, заместив ими около 36% выпуска. Также на прошлой неделе Газпром начал размещение новых «замещающих» еврооблигаций с погашением в январе 2024 г., номинированных в евро. Дата закрытия книги – 5 декабря 2022 г.

- ММК 24 ноября начал размещение локальных облигаций для «замещения» выпуска долларовых евробондов с погашением в 2024 г. (позитивно). Объем нового выпуска может составить до $500 млн.

- Минфин России в соответствии с указом президента от 22 июня перечислил в НРД ₽2,3 млрд (эквивалент €37,2 млн) для выплаты купонного дохода по суверенным еврооблигациям со сроками погашения в 2027 и 2032 гг. (позитивно).

- Банк Хоум Кредит после смены акционеров принял решение отказаться от начисления купонов по выпуску «вечных» еврооблигаций (негативно). Это уже второй банк (после Совкомбанка), принявший подобное решение.

- МТС предложила держателям долларовых еврооблигаций с погашением в 2023 г. (Mobitel 23) одобрить возможность прямых платежей по ним в рублях (позитивно). Компания проводит сбор голосов для изменения условий выпуска вплоть до 9 декабря. Собрание владельцев евробондов запланировано на 13 декабря. Прямой платеж может быть произведен держателям евробондов, владеющим ими на дату закрытия реестра через НРД или другие российские кастодианы, являющиеся прямыми или косвенными депозитариями счетов расчетной системы. Также прямые выплаты смогут получать инвесторы, которые владеют евробондами через иностранного номинального держателя, для этого им нужно будет направить заявление в адрес компании.

- Телекоммуникационный холдинг VEON предложил держателям двух выпусков долларовых еврооблигаций (VIP 23 и VIP 23 7,25) перенести срок их погашения на восемь месяцев, чтобы получить возможность провести корпоративную реструктуризацию (нейтрально). По словам эмитента, предложение предполагает, что еврооблигации с погашением в феврале 2023 г. будут гаситься в октябре, а еврооблигации с погашением в апреле 2023 г. - в декабре следующего года. Изменение сроков погашения евробондов, в частности, даст VEON время на завершение сделки по продаже российской «дочки», Вымпелкома. Ожидаемая дата закрытия сделки - июнь 2023 г., стоимость составит порядка ₽130 млрд. При этом основная сумма сделки будет выплачена за счет того, что российский бизнес переведет на себя часть долга холдинга. Вполне вероятно, что Вымпелком возьмет на себя часть задолженности по еврооблигациям VEON, права на которую учтены в НРД. Это даст возможность локальным держателям долга рассчитывать на возобновление купонных выплат. С момента разрыва операций между НРД и Euroclear они еще не получали средства, поскольку эмитент бондов является иностранным юрлицом и не попадает под действие указа №430.

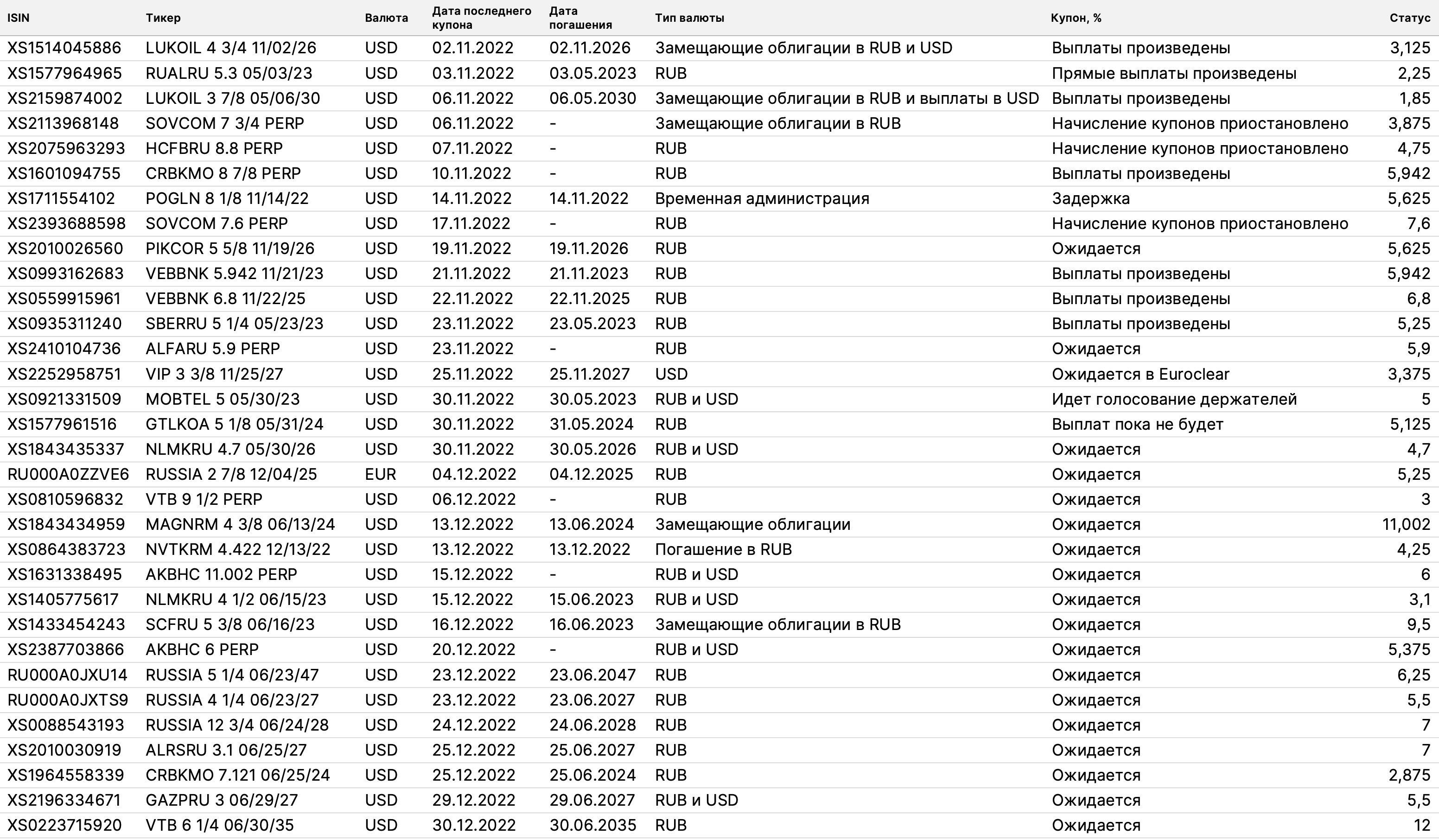

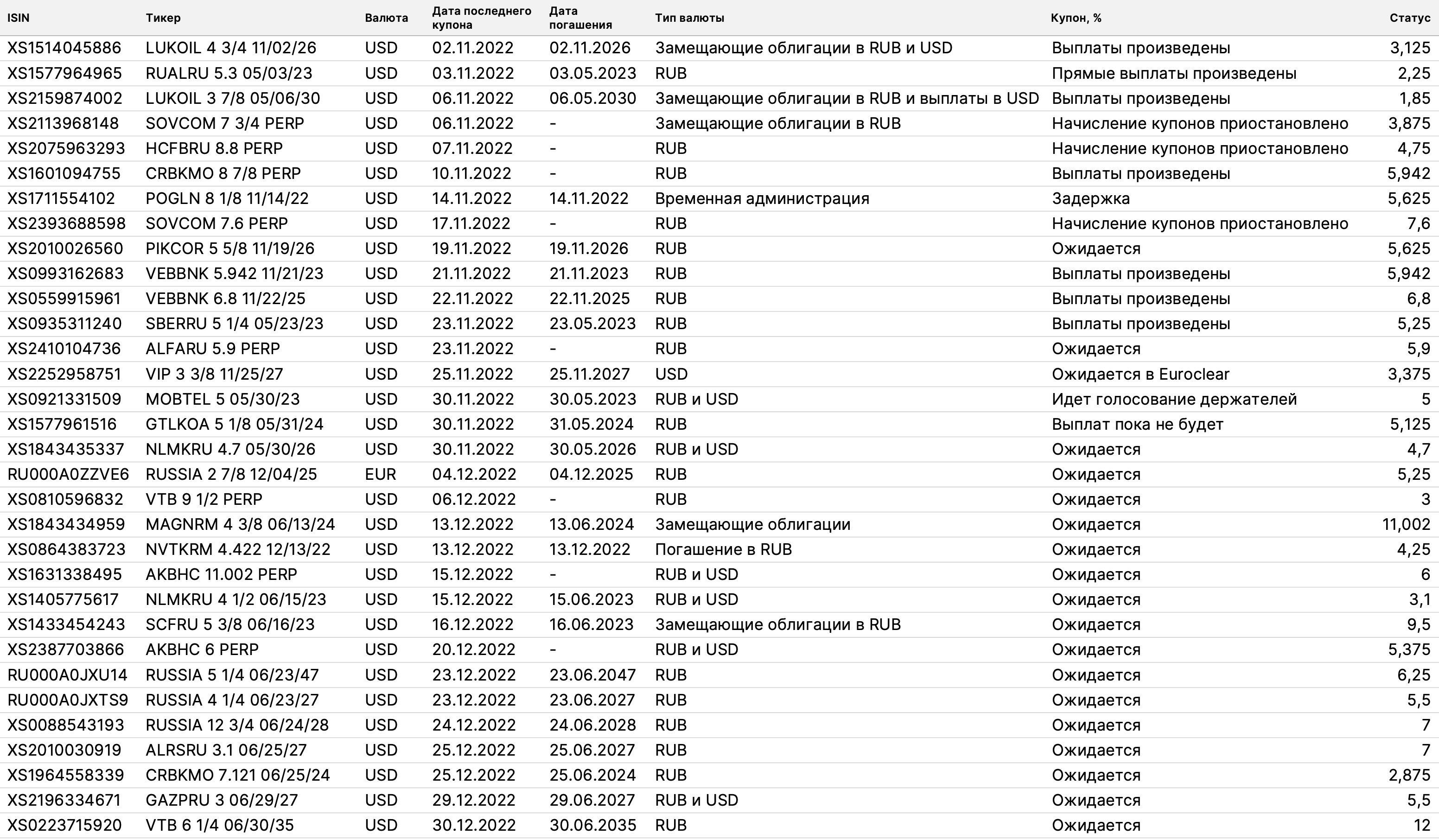

Выплаты по российским еврооблигациям